20代 お金の教養|月25万円から始める資産形成の完全ロードマップ

あなたは毎月の給料をどのように使っていますか?「気づいたら財布の中身がからっぽ…」「貯金する余裕がない…」と感じている20代は少なくありません。実は、この時期に身につける「お金の教養」が、将来の経済的自由度を大きく左右するのです。

本記事では、20代前半の社会人が知っておくべき金融の基礎知識から、給料の賢い使い方、そして将来を見据えた資産形成のポイントまでを解説します。お金に関する知識を今のうちに身につけて、自分らしい人生を切り拓いていきましょう。

目次

1. お金の基礎知識

1-1. 収入と支出の管理

お金の教養の第一歩は、「自分の収入と支出を把握する」ことです。手取り25万円の場合、毎月どのくらい貯金できているでしょうか?

20代の平均的な収支バランス

- 手取り: 約22万円〜25万円

- 家賃・光熱費: 8万円〜10万円

- 食費: 3万円〜4万円

- 交通費: 1万円〜1.5万円

- 通信費: 1万円程度

- 交際費: 2万円〜3万円

- 趣味・娯楽: 1万円〜2万円

- 貯蓄: 3万円〜5万円

多くの20代が「お金が貯まらない」と感じるのは、支出を正確に把握できていないからです。家計簿アプリなどを活用して、最低でも3ヶ月間は細かく支出を記録してみましょう。

1-2. 貯蓄の基本原則

お金の貯め方には基本原則があります。それは「収入から先に貯金する」という「先取り貯金」です。

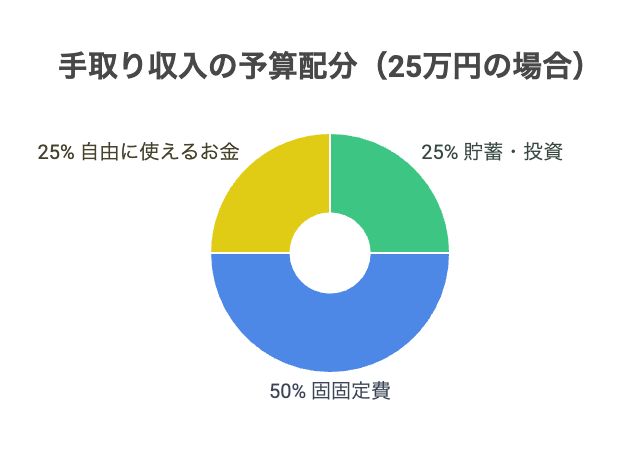

手取り25万円の場合、理想的には以下のような配分が推奨されています:

- 貯蓄・投資:25%(約6.25万円)

- 固定費:50%(約12.5万円)

- 自由に使えるお金:25%(約6.25万円)

この配分が難しい場合でも、まずは手取りの10%(2.5万円)から始めてみましょう。給料日に自動的に別口座に移すことで、使い切ってしまう心配がなくなります。

1-3. 複利の力

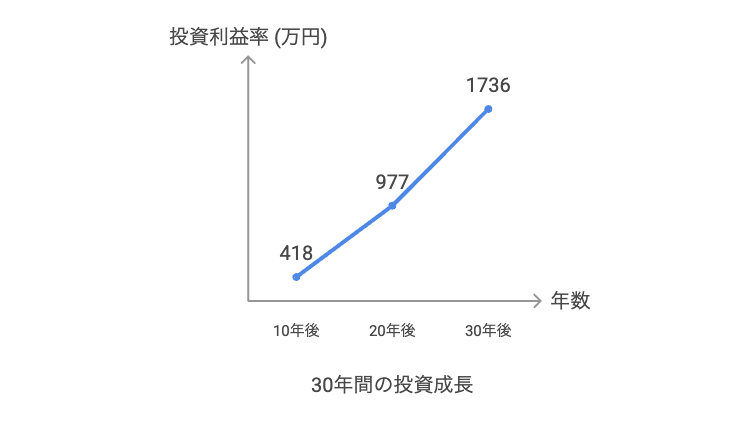

20代の大きな武器は「時間」です。複利の力を活かせば、少額からでも大きな資産を築くことができます。

例えば、毎月3万円を年利3%で運用した場合:

- 10年後:約418万円

- 20年後:約977万円

- 30年後:約1,736万円

同じ金額でも、20代から始めるか30代から始めるかで、将来手にする金額は大きく変わります。「投資は怖い」と思って現金だけを持っていると、インフレによって価値が目減りしていくことも覚えておきましょう。

2. 給料の賢い使い方

2-1. 手取り給与の正しい理解

年収400万円の場合、実際の手取りはいくらになるのでしょうか?

年収400万円の手取り計算例

- 基本給(月額):約33.3万円

- 社会保険料(健康保険・厚生年金など):約5.3万円

- 所得税:約1.3万円

- 住民税:約1.7万円

- 手取り:約25万円

給与明細の見方を理解することで、「なぜこんなに引かれるのか」という疑問が解消され、将来の収入アップに向けた行動計画も立てやすくなります。

2-2. 賢い予算設計法

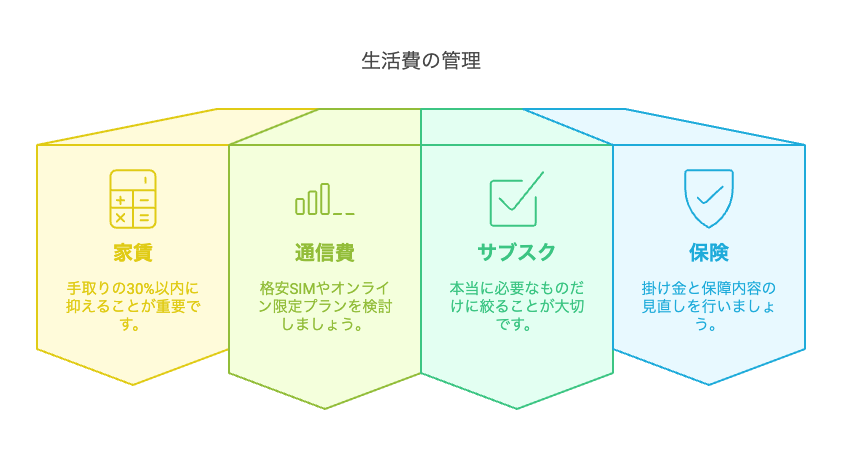

給料が決まったら、「固定費を下げる」ことが貯蓄率アップの近道です。

固定費の見直しポイント

- 家賃:手取りの30%以内に抑える(25万円なら7.5万円以内)

- 通信費:格安SIMやオンライン限定プランの検討

- サブスク:本当に必要なものだけに絞る

- 保険:掛け金と保障内容の見直し

固定費を1万円削減できれば、1年で12万円の貯蓄増。10年では120万円の差になります。「小さな節約が大きな違いを生む」という考え方を持ちましょう。

2-3. 「先取り貯金」のテクニック

「使ってから残ったお金を貯金する」のではなく、「まず貯金してから使う」という発想の転換が必要です。

先取り貯金の実践方法

- 給料専用口座と生活費用口座を分ける

- 給料日に固定額を自動的に貯蓄・投資用口座に移す

- 生活費用口座には月の必要経費だけを残す

IT企業に勤める山田健太さん(23歳)の場合、手取り25万円から、家賃8万円、生活費8万円、奨学金返済2万円を差し引いた7万円のうち、5万円を毎月自動的に貯蓄に回しています。残りの2万円は自己投資や予期せぬ出費に備えています。

3. 20代からの資産形成入門

3-1. 長期投資の基本

投資は「ギャンブル」ではなく、「時間をお金で買う」行為です。20代のうちから少額でも長期的な視点で始めることが重要です。

初心者におすすめの投資方法

- インデックス投資:市場全体に分散投資できる

- ドルコスト平均法:毎月一定額を投資することで、価格変動リスクを抑える

- 長期保有:短期の値動きに一喜一憂せず、10年、20年単位で考える

「高いときに買って、安いときに売ってしまう」という初心者の失敗を避けるためにも、自動積立の仕組みを活用しましょう。

関連記事

・ドルコスト平均法とは?初心者でも始められる賢い投資戦略の活用法

3-2. NISA・iDeCoの活用法

少額から始められる非課税制度として、NISA(少額投資非課税制度)とiDeCo(個人型確定拠出年金)があります。

NISAの基本

- 投資で得た利益が非課税になる制度

- つみたてNISAなら年間120万円まで投資可能

- 最長20年間非課税で運用できる

詳しくは当サイトの関連記事【2025年版】つみたてNISA完全ガイド:初心者の不安解消!おすすめと実績を紹介】をご覧ください。

iDeCoのメリット

- 掛け金が全額所得控除になる

- 運用益が非課税

- 受取時も税制優遇あり

ただし、原則60歳まで引き出せないため、長期的な老後資金として考えましょう。

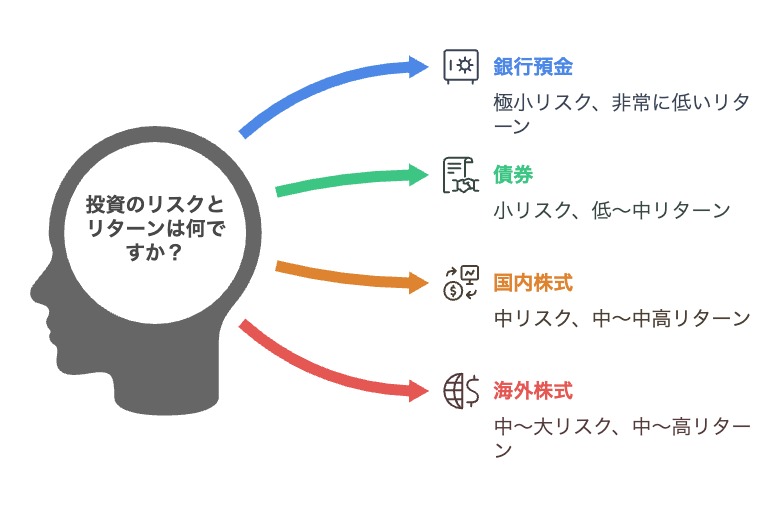

3-3. リスクとリターンの関係

「リスクゼロで高リターン」の投資は存在しません。リスクとリターンのバランスを理解することが重要です。

おおよそのリスク・リターン目安

- 銀行預金:リスク極小、リターン0.001%程度

- 債券:リスク小、リターン0.5%〜2%程度

- 株式(国内):リスク中、リターン3%〜7%程度

- 株式(海外):リスク中〜大、リターン5%〜10%程度

自分のリスク許容度に合わせた投資を行いましょう。20代であれば、多少のリスクを取れる年代ですが、「全財産をハイリスク投資に」というのは避けるべきです。

4. 20代のうちに知っておくべき税金の仕組み

4-1. 所得税・住民税の基本

社会人になって驚くのが税金の多さです。しかし、税金の仕組みを理解すれば、無駄な支払いを避けることができます。

所得税の計算方法

- 収入から必要経費を引いた「所得」を計算

- 所得から各種控除を引いた「課税所得」を計算

- 課税所得に税率(5%〜45%)をかけて税額を算出

年収400万円の場合、所得税率は10%前後となります。住民税は一律10%程度です。

4-2. 社会保険料の内訳と意味

毎月の給与から引かれる社会保険料は、将来のためのセーフティネットです。

社会保険料の内訳(年収400万円の場合の月額概算)

- 健康保険料:約1.5万円

- 厚生年金保険料:約3.3万円

- 雇用保険料:約0.5万円

これらは「無駄な支出」ではなく、病気や失業、老後の生活を支えるための仕組みです。特に厚生年金は、若いうちから支払っておくことで、将来の年金受給額が増えます。

4-3. 確定申告の必要性と方法

会社員でも、以下のような場合は確定申告が必要です:

- 給与の年収が2,000万円を超える

- 副業収入が20万円を超える

- 医療費控除などの還付を受けたい

特に副業を始める20代が増えていますが、収入が20万円を超えると確定申告が必要になります。きちんと申告することで、将来のローン審査などにもプラスに働きます。

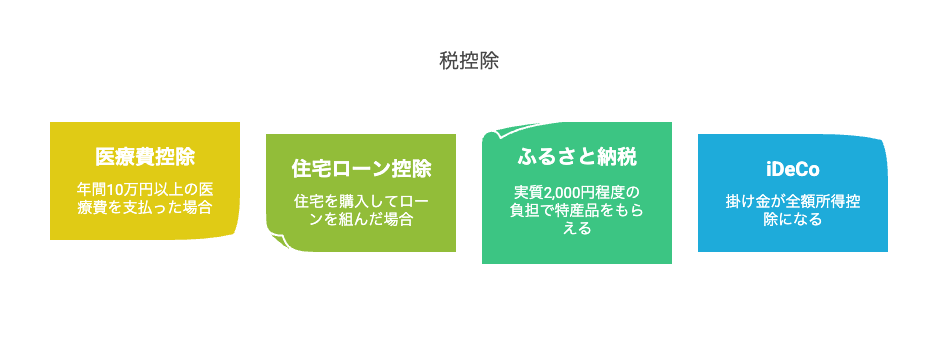

4-4. 知っておくと得する控除の種類

税金を節約できる「控除」を知っておくと、実質的な手取りアップにつながります。

20代におすすめの税控除

- 医療費控除:年間10万円以上の医療費を支払った場合

- 住宅ローン控除:住宅を購入してローンを組んだ場合

- ふるさと納税:実質2,000円程度の負担で特産品をもらえる

- iDeCo:掛け金が全額所得控除になる

特に住宅取得を検討している20代は、住宅ローン控除の仕組みを理解しておくと、将来の計画に役立ちます。

5. 将来設計を見据えた保険選び

5-1. 20代に必要な保険とは

「保険は入っておけば安心」と考えて、不要な保険に入ってしまう人も多いです。20代に本当に必要な保険は何でしょうか?

基本的に必要な保険

- 健康保険:すでに加入済み(会社員の場合)

- 自動車保険:車を所有している場合は必須

状況によって検討する保険

- 生命保険:独身なら最小限でOK。家族がいる場合は必要

- 医療保険:公的保険でカバーできない部分を補完

- 所得補償保険:フリーランスなど収入が不安定な場合

20代の独身であれば、多くの保険は「必須」ではありません。貯蓄に回すことも検討しましょう。

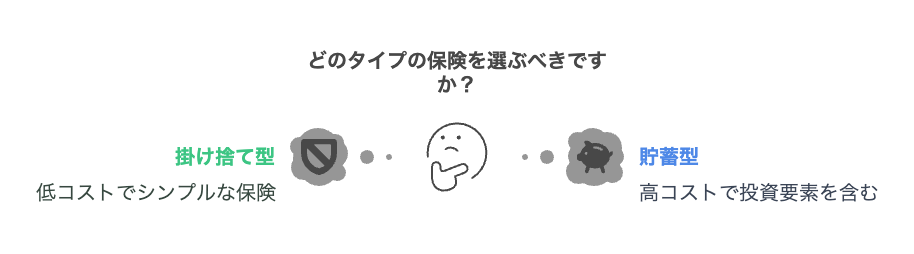

5-2. 保険商品の種類と選び方

保険には大きく分けて「掛け捨て型」と「貯蓄型」があります。

掛け捨て型のメリット

- 保険料が安い

- シンプルで分かりやすい

貯蓄型のデメリット

- 保険料が高い

- 解約返戻金はあるが、投資効率は通常低い

20代であれば、保険は「リスク対策」として最小限にとどめ、資産形成は別の手段で行うのが賢明です。

6. 借金・クレジットとの付き合い方

6-1. クレジットヒストリーの重要性

クレジットカードの支払い履歴は、将来のローン審査に影響します。

良好なクレジットヒストリーのために

- 支払いを遅延させない

- 複数のカードを持ちすぎない

- 利用可能額に対する使用率を30%以下に抑える

23歳の佐藤大輔さんは、「将来のマイホーム購入に備えて、クレジットカードの支払いは必ず期日内に行い、良好な信用情報を築いている」と言います。

6-2. 賢いローンの活用法

すべての借金が悪いわけではありません。「将来の可能性を広げるための投資」としてのローンもあります。

賢いローンの例

- 教育ローン:スキルアップのための学費

- 住宅ローン:資産価値がある不動産の購入

- 事業資金:リターンが見込める事業への投資

一方で、「消費のための借金」は避けるべきです。特に金利が高いカードローンやキャッシングは要注意です。

6-3. 危険な借入を避けるポイント

借金が危険な状態になる前に、以下のサインに注意しましょう:

- 収入の30%以上を返済に充てている

- 借金を返すために別の借金をしている

- 返済のためにボーナスが必須になっている

派遣社員の中村翔太さん(23歳)は、「奨学金返済のために無理な節約をするより、スキルアップして収入を上げる方が重要」と考え、返済と並行して英語学習に投資しています。

まとめ:お金の教養は一生の財産

20代のうちに身につけるべき「お金の教養」について解説しました。最後に、実践するための3つのステップをご紹介します:

- 現状把握: まずは収支を把握し、家計簿をつける習慣をつける

- 目標設定: 短期・中期・長期の明確な金融目標を立てる

- 行動開始: 先取り貯金を始め、少額からでも投資を検討する

「お金の教養」は一朝一夕で身につくものではありません。しかし、20代という早い段階で基礎を学び、実践することで、30代、40代と年齢を重ねるごとに、その差は大きく開いていきます。

今日からできることから始めて、将来の経済的自由を手に入れましょう。

※本記事は一般的な情報提供を目的としており、個別の状況に応じた投資・税務・保険のアドバイスではありません。具体的な判断は、ファイナンシャルプランナーなどの専門家にご相談ください。