【2025年最新!】NISA(ニーサ)口座は楽天証券がおすすめ!メリットとデメリットを徹底解説!

将来への不安や老後資金の準備を考え始めた方、資産形成に興味はあるけれどまだ本格的に始められていない方へ。今回は「NISA(ニーサ)」と「楽天証券」をテーマに、お得に資産形成を始める方法を詳しく解説します。

特に「楽天経済圏」を活用している方には見逃せない情報が満載です。最新の2024年からスタートした新NISA(ニーサ)制度と、楽天証券のメリット・デメリットを知って、あなたの資産形成を効率的に始めましょう。

1. NISA(ニーサ)と楽天証券の概要

NISA(ニーサ)とは何か

NISA(ニーサ)は「少額投資非課税制度」(Nippon Individual Savings Account)の略称で、投資で得た利益(配当金や売却益)が非課税になる制度です。通常、株式投資や投資信託からの利益には約20%の税金がかかりますが、NISA(ニーサ)口座で行った投資については、一定の条件内でこの税金が免除されます。

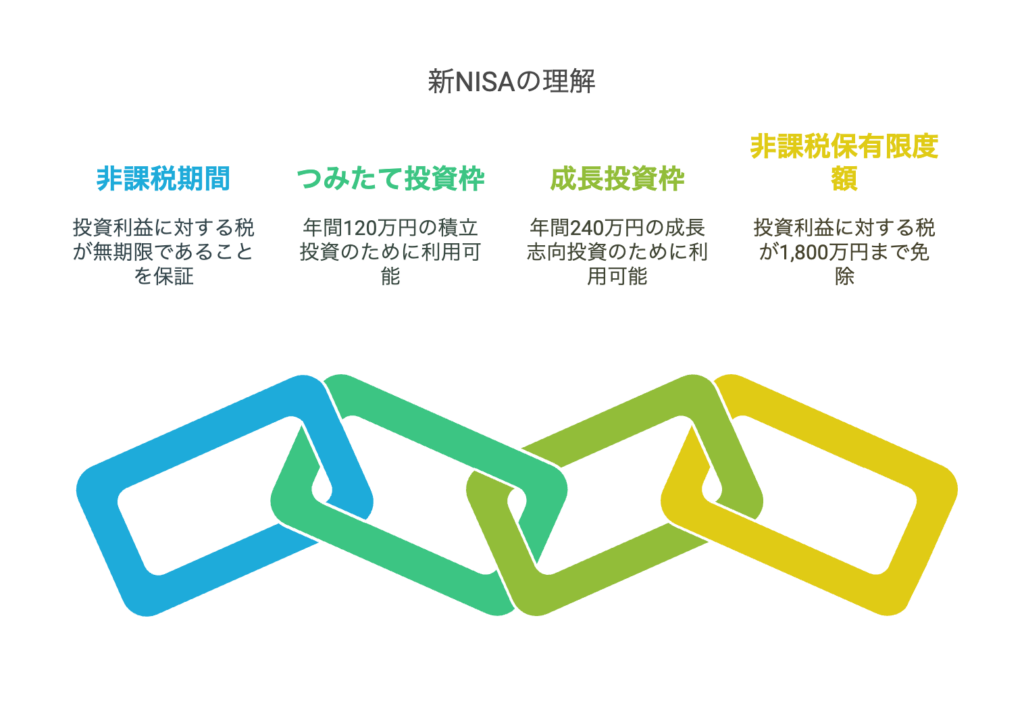

2024年からは制度が大きく改正され、「新NISA(ニーサ)」として生まれ変わりました。主な特徴は以下の通りです:

- 非課税期間:無期限(以前は最長20年)

- 投資枠:

- つみたて投資枠:年間120万円

- 成長投資枠:年間240万円

- 非課税保有限度額:合計1,800万円(つみたて投資枠600万円+成長投資枠1,200万円)

非課税のメリットは長期間になるほど大きくなります。例えば、月3万円を30年間、年率5%で運用した場合、通常の課税口座では約2,100万円になるところ、NISA(ニーサ)口座では約2,600万円になります。約500万円もの差が生まれるのです。

楽天証券とは

楽天証券は楽天グループが運営するネット証券で、国内最大級の口座数を誇ります。楽天市場やRakuten Fashionなど、日常的に使うサービスと連携できる「楽天経済圏」の一員として、多くの利用者に選ばれています。

NISA(ニーサ)口座にも対応しており、特徴的なのは「楽天ポイント」との連携です。投資で楽天ポイントが貯まり、貯まったポイントを投資に回すこともできるという循環が魅力となっています。

なぜNISA(ニーサ) で楽天が注目されているのか

NISA(ニーサ) をするのに楽天が注目される理由は主に以下の2点です:

1. 投資初心者にとっての親しみやすさ 楽天証券は直感的な操作性と分かりやすい画面設計で、投資経験のない方でも始めやすいのが特徴です。また、100円という少額から投資を始められるため、「まずは様子を見たい」という方にも適しています。

2. 楽天経済圏との連携メリット 楽天市場での買い物、楽天カードの利用、楽天証券での投資がすべて連携し、ポイントが循環する仕組みが大きな魅力です。日常的に楽天サービスを利用している方にとっては、投資も同じプラットフォームで完結させることで、ポイント還元や管理のしやすさというメリットがあります。

2. 楽天証券でNISA(ニーサ)を始めるメリット

ポイント還元システム

楽天証券のNISA(ニーサ)の最大の魅力は、投資でポイントが貯まる点です。特に楽天カードで投資信託の積立購入をすると、決済額の0.5%~1%が楽天ポイントとして還元されます。

例えば、毎月3万円を投資信託に積み立てた場合、年間で1,800~3,600ポイントが貯まる計算になります。これは実質的な手数料の値引きや、投資リターンのかさ上げと考えることができます。

貯まったポイントは以下のように活用できます:

- 楽天市場での買い物

- 楽天キャッシュに交換して投資資金に充当

- ポイント投資として直接投資信託を購入

手数料の安さと透明性

楽天証券では、NISA(ニーサ)口座内の取引において、多くの商品で手数料が無料となっています:

- 国内株式:取引手数料無料

- 投資信託:購入手数料無料(ノーロード投資信託を選んだ場合)

- ETF(上場投資信託):取引手数料無料

これは、SBI証券やマネックス証券などの主要ネット証券と比較しても競争力のある水準です。特に少額から始める投資初心者にとって、手数料の負担が小さいことは大きなメリットといえます。

豊富な商品ラインナップ

楽天証券のNISA(ニーサ)口座では、幅広い商品に投資できます:

つみたて投資枠:約243本(2025年3月時点)の投資信託から選べます。国内外の株式や債券に分散投資できる商品が中心で、月々100円から積立可能です。

成長投資枠:国内外の個別株式、ETF、投資信託など多様な商品に一括投資できます。米国株も豊富に取り扱っており、有名なGAFAM(Google、Apple、Facebook(Meta)、Amazon、Microsoft)なども購入可能です。

商品選びに悩む方向けには「投資信託スーパーサーチ」という便利なツールも用意されており、目的や条件に合った投資商品を簡単に絞り込むことができます。

少額投資の実現性

楽天証券の大きな強みは、100円という少額から投資を始められることです。これは他社と比較しても低い水準です。

特に給与所得者の方には、月収の3~5%程度を投資に回すことがよく推奨されますが、楽天証券なら「まずは小さく始めたい」という希望にも対応できます。例えば:

- 月収25万円の方:月々7,500円~12,500円(月収の3~5%)

- 試し始めの場合:月々1,000円~3,000円から開始も可能

この柔軟性が、「投資は難しそう」というハードルを下げる要因になっています。

楽天経済圏とのシームレスな連携

楽天証券は楽天グループの一員として、他のサービスとの連携が充実しています:

楽天ポイントの投資への活用: 貯まった楽天ポイントを「ポイント投資」として投資信託の購入に利用できます。通常は1ポイント=1円として使え、最低100ポイントから投資に回せるため、「おつり投資」感覚で資産形成を始められます。

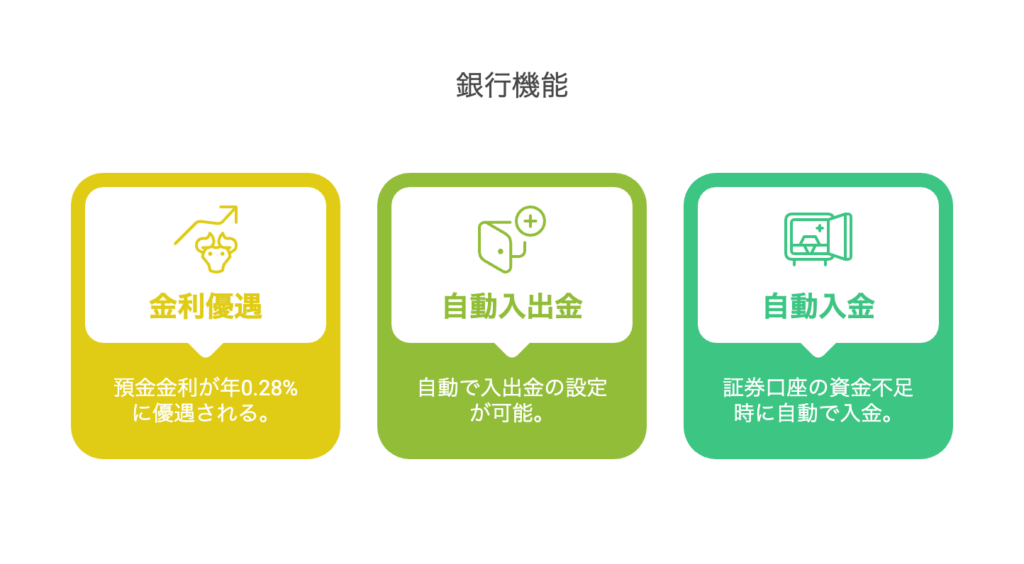

楽天銀行との連携「マネーブリッジ」: 楽天銀行と楽天証券の口座を連携させる「マネーブリッジ」を設定すると、以下のメリットがあります:

- 預金金利の優遇(年0.28%に、2025年3月時点)

- 自動入出金の設定が可能

- 証券口座の資金不足時に自動で入金される

これにより、投資資金の管理が一元化され、余計な手間を省くことができます。

使いやすいツールとアプリ

楽天証券は初心者でも使いやすいツールを提供しています:

スマホアプリ「iSPEED」: 外出先でも投資状況をチェックしたり、取引を行ったりできるスマホアプリです。価格チャートや企業情報も簡単に閲覧でき、プッシュ通知で重要な情報を受け取ることも可能です。

ウェブ画面: PCからアクセスするウェブ画面も直感的に設計されており、運用実績や資産状況を一目で確認できます。特に「資産管理」ページでは、保有商品の評価額や損益率、資産配分などがグラフでわかりやすく表示されます。

3. 楽天証券でNISA(ニーサ)を始めるデメリット

ポイント還元率の競合比較

楽天証券のポイント還元率は魅力的ですが、他社と比較すると若干見劣りする場合があります:

SBI証券:三井住友カードでの積立投資で最大3%還元(条件あり) auカブコム証券:auPAYカードでの積立で1.5%還元 楽天証券:楽天カードでの積立で0.5~1%還元

このため、単純にポイント還元率だけで選ぶなら、楽天証券が最適とは言えない場合があります。ただし、楽天経済圏を活用している方にとっては、トータルのポイント還元を考えると楽天証券が有利なケースも多いでしょう。

分配金コースの変更制約

NISA(ニーサ)口座内での投資信託購入時には、「分配金再投資コース」か「分配金受取コース」を選ぶ必要がありますが、一度選択すると途中で変更できません。

分配金再投資コース:発生した分配金が自動的に同じ投資信託に再投資される 分配金受取コース:発生した分配金が預り金として口座に入金される

長期投資では一般的に「分配金再投資コース」が有利とされていますが、状況によっては受け取りたい場合もあるでしょう。この制約を回避するには、同じ投資信託を異なる分配金コースで別々に購入する必要があります。

取扱市場の限定性

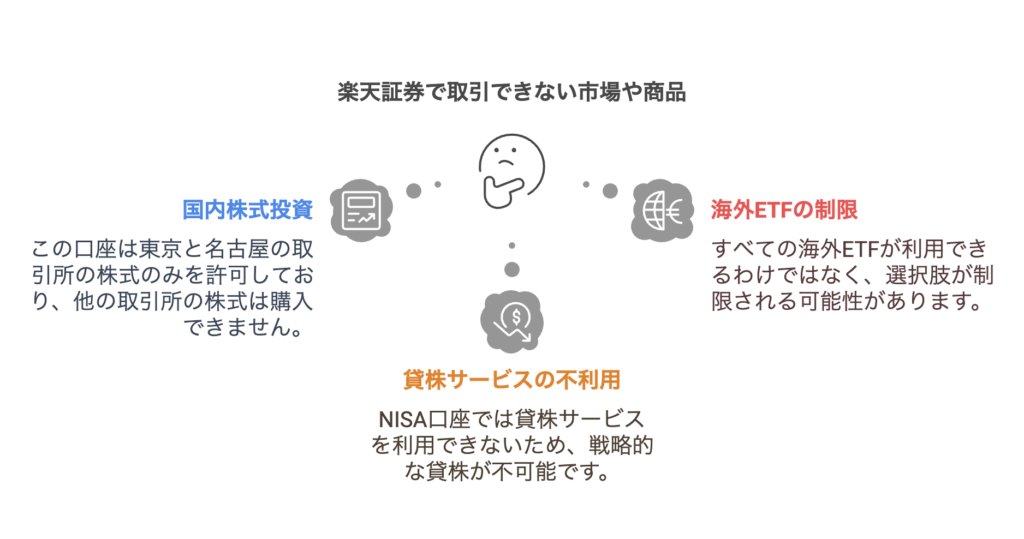

楽天証券のNISA(ニーサ)口座では、一部取引できない市場や商品があります:

- 国内株式は東京証券取引所と名古屋証券取引所のみ対応(札幌や福岡の証券取引所の銘柄は購入不可)

- 一部の海外ETFは取り扱いがない

- 貸株サービスはNISA(ニーサ)口座では利用不可

特殊な投資戦略を考えている方や、地方の中小企業に投資したい方にとっては制約となる可能性があります。

サービス条件変更のリスク

楽天グループは過去に各種サービスの条件を変更した実績があります:

- 楽天ポイントの有効期限の導入

- 楽天銀行の預金金利の引き下げ

- 楽天カードのポイント還元率の変更

長期的な投資を考える際には、将来的にサービス条件が変わる可能性も考慮する必要があります。ただし、この点は他の証券会社でも同様のリスクがあると言えるでしょう。

セキュリティリスクと対策

2025年3月には楽天証券を騙ったフィッシング詐欺による不正取引が報告されています。オンライン取引を行う上では、セキュリティリスクは避けられません。

楽天証券では二要素認証(ログイン時にパスワードに加えてスマートフォンの認証も必要とする仕組み)の設定を推奨しています。これにより、パスワードが漏洩しても不正アクセスを防ぐことができます。

4. 楽天証券でのNISA(ニーサ)口座開設方法

ステップ1: 総合口座の開設

まず楽天証券の総合口座を開設します:

楽天会員の場合:

- 楽天証券の公式サイトにアクセスし、「口座開設」ボタンをクリック

- 楽天IDでログインすると、氏名や住所などの基本情報が自動入力されます

- 必要に応じて情報を追加・修正します

楽天会員でない場合:

- 「口座開設」ボタンから手続きを始め、メールアドレスを登録

- 氏名、住所、電話番号などの基本情報を手動で入力します

入力する主な情報:

- 個人情報(氏名、生年月日、住所、電話番号)

- 職業情報(勤務先、年収など)

- マイナンバー

ステップ2: 本人確認書類の提出

本人確認書類の提出は、スマートフォンからのアップロードが便利です:

提出可能な本人確認書類:

- 運転免許証

- マイナンバーカード(表面のみ)

- パスポート

- 住民票の写し など

提出方法:

- スマートフォンのカメラで書類を撮影

- 専用フォームからアップロード

- 鮮明に写っていることを確認(影や指が映り込んでいないか注意)

日本国籍以外の方は、在留カードや特別永住者証明書の提出と、在留期間の入力も必要です。

ステップ3: NISA(ニーサ)口座の申し込み

総合口座の開設完了後、NISA(ニーサ)口座を申し込みます:

- 楽天証券にログイン

- 「NISA・つみたてNISA」メニューから「NISA口座開設」を選択

- 「つみたて投資枠」と「成長投資枠」のどちらかを選択(後で変更可能)

つみたて投資枠と成長投資枠の選択基準:

- つみたて投資枠:少額から自動的に積立投資したい方

- 成長投資枠:個別株や幅広い投資信託に投資したい方

どちらを選べばよいか迷ったら、まずはつみたて投資枠から始めるのが一般的です。後から枠の使い方を変えることも可能です。

ステップ4: 審査と開設完了

申し込み後は楽天証券と税務署による審査が行われます:

- 審査期間:通常1~2週間程度

- 状況確認:楽天証券のマイページで進捗状況を確認可能

- 完了通知:審査完了後、メールで通知があります

口座開設完了後は、以下の初期設定を行いましょう:

- セキュリティ設定(二要素認証など)

- 入金方法の設定

- 積立投資の設定(希望する場合)

オプション: 楽天銀行との連携設定

楽天銀行口座をお持ちの場合は、「マネーブリッジ」の設定がおすすめです:

設定方法:

- 楽天証券にログイン

- 「総合口座」→「入出金・振替」→「マネーブリッジ」を選択

- 楽天銀行口座と連携するための設定を行う

メリット:

- 預金金利の優遇(年0.28%、2025年3月時点)

- 証券口座と銀行口座間の資金移動が即時・無料

- 投資信託の積立や株式購入時に自動で必要資金を振り替え

楽天銀行口座をお持ちでない方は、証券口座開設と同時に銀行口座も開設できるオプションがあります。

5. ニーサを楽天で始める時の注意点

金融機関の一社制限

NISA(ニーサ)口座は、同一年内に「1人1口座」という制限があります。すでに他社でNISA(ニーサ)口座を開設している場合、同じ年に楽天証券でNISA(ニーサ)口座を開設することはできません。

金融機関の変更方法:

- 変更を希望する年の前年10月1日~当年9月30日までに手続きを行う

- 現在の金融機関で「金融機関変更届出書」を提出

- 楽天証券でNISA(ニーサ)口座を申し込む際に「勘定廃止通知書」の情報を入力

例えば、2026年から楽天証券にNISA(ニーサ)口座を移したい場合は、2025年10月1日~2026年9月30日までに手続きを行う必要があります。

既存資産の移管制限

他社のNISA(ニーサ)口座で保有している商品は、楽天証券のNISA(ニーサ)口座に移すことができません。乗り換えを検討する際は、以下のような対応が必要です:

- 他社のNISA(ニーサ)資産はそのままにして保有を継続

- 新たな投資は楽天証券で行う

- あるいは他社の資産を売却して一般口座に入金後、楽天証券へ資金移動(ただし、一度売却すると非課税枠は再利用できません)

長期投資を考える場合は、金融機関の変更によって生じるコスト(売却時の手数料や機会損失)も考慮する必要があります。

積立設定の確認ポイント

楽天証券でつみたて投資を行う際は、決済方法によって引落日が異なります:

楽天カード決済の場合:

- 毎月1日か8日のいずれかを選択(日付の変更不可)

- カード決済のため、口座残高を気にせず積立可能

- 楽天ポイントが0.5~1%還元

楽天キャッシュ決済の場合:

- 毎月1日~28日の間で自由に選択可能

- 楽天キャッシュの残高が必要

- ポイント還元はない場合が多い

給与日や家賃引落日などを考慮して、資金繰りに無理のない日を選ぶことが重要です。

セキュリティ対策の重要性

オンライン証券取引では、セキュリティ対策が非常に重要です。楽天証券では以下の設定を強く推奨しています:

二要素認証(必須):

- マイページの「各種設定」から「ログイン・パスワード設定」を選択

- 「ログイン時追加認証設定」を「利用する」に設定

- スマートフォンに認証アプリをインストール

その他のセキュリティ強化策:

- 定期的なパスワード変更

- 公共Wi-Fiでのログイン回避

- フィッシングメールに注意(楽天証券からのメールでもURLをクリックせず、公式サイトに直接アクセス)

セキュリティ設定は口座開設直後に必ず行い、資産を守ることが大切です。

投資枠の使い切り戦略

NISA(ニーサ)の年間投資枠は翌年に繰り越せません。使わなかった分は消滅するため、効率的な活用が重要です:

つみたて投資枠(年間120万円)の活用例:

- 毎月10万円の積立設定

- 毎月6万円の積立+ボーナス月に追加投資

- 市場の下落時に追加投資枠を残しておく戦略

成長投資枠(年間240万円)の活用例:

- 四半期に60万円ずつ分散投資

- 市場の大幅調整時に一括投資できるよう、枠を残しておく

投資初心者の方は、まず毎月定額の積立からスタートし、慣れてきたら市場状況に応じた調整を行うのがおすすめです。

6. 最新キャンペーン情報

NISA二刀流チャレンジ

楽天証券では現在、新NISA(ニーサ)の「つみたて投資枠」と「成長投資枠」を両方利用することでポイントがもらえるキャンペーンを実施しています:

キャンペーン概要:

- 総額500万円相当の賞品が当たるチャンス

- 期間:エントリーは2024年12月30日~2025年3月31日

- 取引期間:成長投資枠は2025年1月6日~3月31日、つみたて投資枠は2025年4月1日~4月30日

賞品内容:

- ショッピンググッズ:50名に10,000円相当

- 株ギフト:100名に10,000円相当

- ポイント:50名に10,000ポイント

- Wチャンス:10,000名に200ポイント

参加条件:

- つみたて投資枠:月額10,000円以上の投資信託積立

- 成長投資枠:国内・外国株式や投資信託の取引

NISA口座開設キャンペーン

NISA(ニーサ)口座を新規開設する方向けのキャンペーンも実施中です:

キャンペーン概要:

- NISA(ニーサ)口座を開設し初期設定を完了すると、抽選で1,000名に2,000ポイントをプレゼント

- 期間:2025年3月13日~2025年5月30日

エントリー方法:

- キャンペーンページからエントリー

- 期間中にNISA(ニーサ)口座開設と初期設定を完了

注意点:

- 口座開設には2~3週間かかるため、早めの行動が推奨されます

- キャンペーン内容は予告なく変更される可能性があるため、公式サイトで最新情報を確認しましょう

キャンペーン活用のベストプラクティス

キャンペーンを上手に活用するためのポイントは以下の通りです:

- 長期的な投資計画を優先し、キャンペーンはあくまでボーナスと考える

- 投資のタイミングを無理に合わせるのではなく、自分の資金計画に沿って行う

- キャンペーンの条件をしっかり確認し、達成可能かどうか判断する

投資初心者の方は、キャンペーンに惑わされず、まずは少額から始めて投資の仕組みを理解することが大切です。

7. FAQ(よくある質問)

Q1: 楽天証券でNISA(ニーサ)を始めるのに楽天銀行は必須ですか?

A: 必須ではありません。楽天証券は楽天銀行がなくても利用できます。ただし、マネーブリッジを設定すると預金金利の優遇(年0.28%に、2025年3月時点)や自動入出金の便利さがあるため、お持ちであれば連携させることをおすすめします。

Q2: 楽天カードがない場合でも積み立てられますか?

A: はい、楽天カードがなくても積立投資は可能です。楽天キャッシュ、銀行振込、他社クレジットカードなど、複数の決済方法が選べます。ただし、ポイント還元率は楽天カード決済が最もお得です。他社のクレジットカードを使用する場合は、カード会社独自のポイント還元のみとなります。

Q3: 新NISA(ニーサ)への移行手続きはどうなりますか?

A: 2024年から始まった新NISA(ニーサ)への移行は、基本的に自動で行われます。旧つみたてNISA(ニーサ)で保有していた資産は、新NISA(ニーサ)の非課税枠に移行されています。ただし、金融機関を変更する場合は、前述の「金融機関変更届出書」などの手続きが必要です。

Q4: NISA(ニーサ)口座を他社から楽天に変更する手順は?

A: 変更手順は以下の通りです:

- 変更を希望する年の前年10月1日~当年9月30日までに現在の金融機関で「金融機関変更届出書」を提出

- 「勘定廃止通知書」を受け取る

- 楽天証券でNISA(ニーサ)口座開設申込時に「勘定廃止通知書」の情報を入力

なお、他社で保有している投資商品はそのまま移管できないため、売却して現金化するか、そのまま保有を継続する必要があります。

Q5: 初心者向けのおすすめ銘柄は?

A: 投資初心者には、低コストのインデックスファンドがおすすめです。例えば:

- 楽天・全世界株式インデックス・ファンド(信託報酬:年0.22%)

- 楽天・全米株式インデックス・ファンド(信託報酬:年0.16%)

- eMAXIS Slim 全世界株式(信託報酬:年0.1144%)

これらは世界や米国の株式市場全体に分散投資できるため、リスクを抑えながら長期的な成長が期待できます。個別銘柄選びの難しさもなく、積立投資との相性も良いでしょう。

Q6: つみたて投資枠と成長投資枠、どちらから始めるべき?

A: 投資初心者の方には「つみたて投資枠」から始めることをおすすめします。理由は以下の通りです:

- 少額(100円)から始められる

- 自動積立で投資習慣が身につく

- 厳選された安全性の高い投資信託のみが対象

- 時間分散効果で価格変動リスクを抑えられる

ある程度投資に慣れてきたら、「成長投資枠」も活用して個別株式やETFなどにチャレンジするのも良いでしょう。

Q7: 楽天証券のNISA(ニーサ)で最低限設定すべきセキュリティ対策は?

A: 最低限設定すべきセキュリティ対策は以下の通りです:

- 二要素認証の設定(最重要)

- ログインパスワードの定期的な変更(3ヶ月に1回程度)

- メールアドレスに不審な通知が来た場合はすぐに確認

- 公式アプリ以外からのアクセスを避ける

- 公共Wi-Fiでの取引を行わない

特に二要素認証は、不正アクセスを防ぐ最も効果的な方法なので、必ず設定しましょう。

関連記事

・分散投資とは?新NISA時代の富裕層が実践する賢い資産運用法

・資産防衛の究極ガイド:市場変動に負けない7つの対策と実践法

・投資信託の選び方マニュアル | 信託報酬からリスク評価まで徹底解説

・初心者が最初に買うべき安定株 おすすめランキング ~失敗しない銘柄選びの基準と10の具体例~